SPAC

Компания по приобретению специального назначения (SPAC)

Что такое компания специального назначения (SPAC)?

Компания по приобретению специального назначения (SPAC) - это компания без коммерческих деятельности, созданная исключительно для привлечения капитала посредством первичного публичного размещения на бирже ( IPO ) с целью последующего приобретения другой компании или слияния с компанией планирующей выход на IPO. SPAC, также известны как «компании-бланки» существуют уже несколько десятилетий. В последние годы они стали более популярными и привлекают известных андеррайтеров и инвесторов собрав рекордную сумму денег на IPO в 2019 году. В 2020 году, по состоянию на начало августа, в США было сформировано более 50 SPAC, которые собрали на бирже около 21,5 миллиарда долларов.

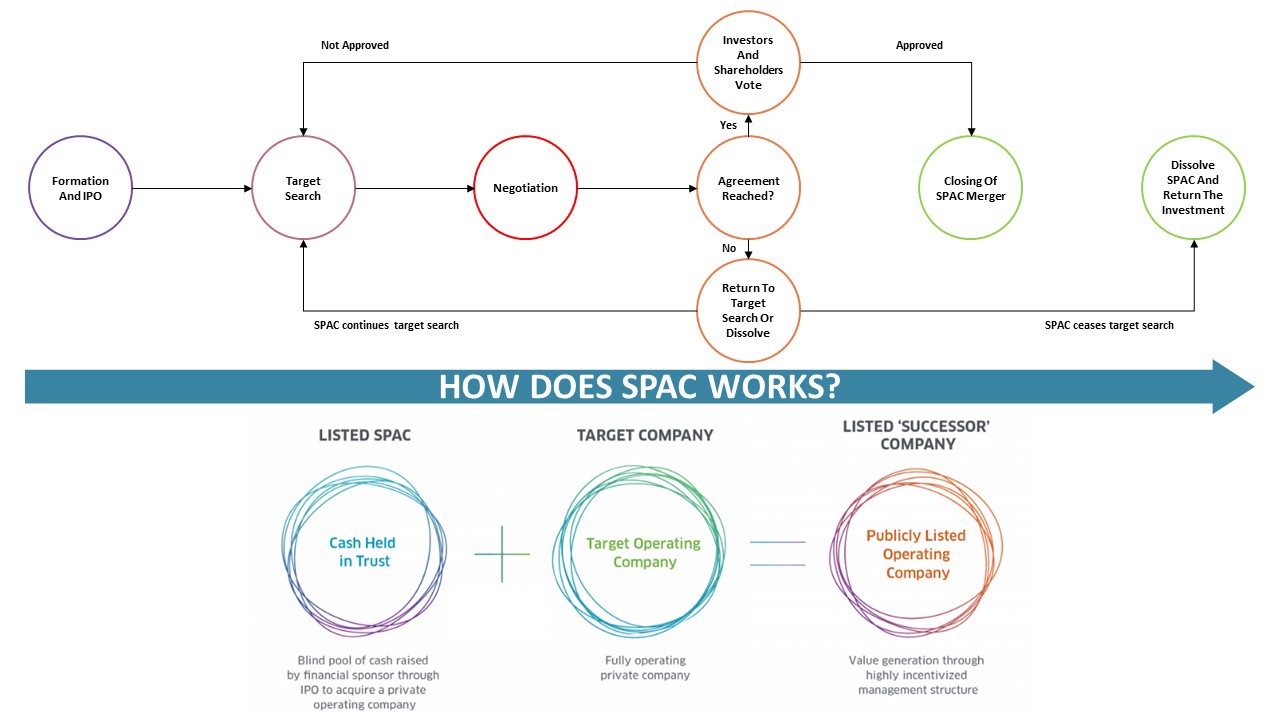

Как работает SPAC

SPAC обычно формируются инвесторами или спонсорами, имеющими опыт работы в определенной отрасли или бизнес-секторе. Создавая SPAC, учредители иногда имеют в виду хотя бы одну цель последующего поглощения или слияния, но они не обозначают эту цель, чтобы избежать подробного раскрытия информации в процессе IPO. Если сделка сорвется слияние может произойти с другой компанией в течение 2 лет. Поэтому их называют «компаниями с пустыми чеками». Инвесторы IPO не знают, в какую компанию они в конечном итоге будут инвестировать. SPAC ищут андеррайтеров и институциональных инвесторов, прежде чем предлагать акции публике.

Деньги, полученные SPAC от IPO, помещаются на процентный трастовый счет. Эти средства нельзя использовать на любые цели, только для приобретения другой компании или для возврата денег инвесторам в случае ликвидации SPAC. SPAC обычно имеет два года на завершение сделки или ликвидацию. В некоторых случаях часть процентов, полученных от траста, может использоваться в качестве оборотного капитала SPAC . После приобретения SPAC обычно котируется на одной из основных фондовых бирж. Акции такой компании обычно торгуются около 10$ за акцию.

Преимущества SPAC

Продажа SPAC может быть привлекательным вариантом для владельцев небольшой компании, которые часто являются фондами прямых инвестиций. Во-первых, продажа SPAC может добавить к цене продажи до 20% по сравнению с обычной сделкой с частным капиталом. Приобретение SPAC также может предложить владельцам бизнеса то, что по сути является более быстрым процессом выхода на IPO под руководством опытного партнера

.

SPAC возвращаются

SPAC стали более распространенными в последние годы, их объемы сбора средств на IPO достигли рекордных 13,6 млрд долларов в 2019 году, по сравнению с 3,2 млрд долларов, собранных в 2016 году рост составил более 4 раз. Они также привлекли известных андеррайтеров, таких как Goldman Sachs, Credit Suisse и Deutsche Bank, а также вышедшие на пенсию или частично вышедшие на пенсию руководители высшего звена.

Примеры громких сделок SPAC

Одна из самых громких недавних сделок с участием компаний специального назначения касалась Virgin Galactic Ричарда Брэнсона. SPAC Social Capital Hedosophia Holdings венчуного инвестора Чамата Палихапитии приобрела 49% акций Virgin Galactic за 800 миллионов долларов перед листингом компании в 2019 году.